【業界分析】ドラッグストア5社+スーパーの決算書を「3つの変数」でデバッグする。マツキヨ(3088)とコスモス薬品(3349)はどちらが優秀か?

ポートフォリオの一角を占める コスモス薬品(3349) が、ここ最近、力強い上昇を見せています。ホルダーとしては非常にありがたい限りです。

ただ、株価の動きと、企業のビジネス構造はまた別の話です。

市場の評価が変わろうが変わるまいが、彼らがどのようなロジックで利益を生み出しているのか、その「ソースコード」を理解しておくことはバリュー投資を続けるうえで大切に思います。

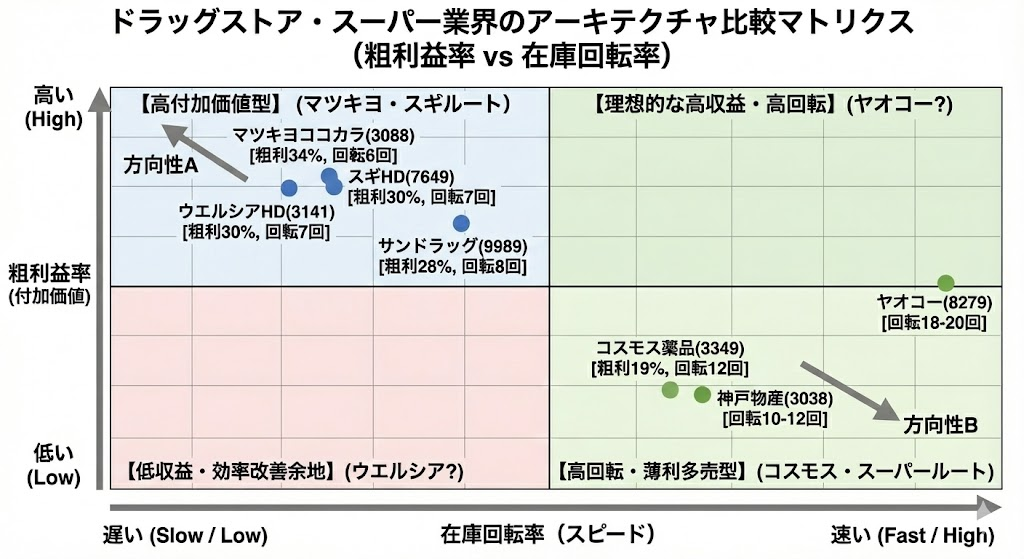

そこで今回は、コスモス薬品だけでなく、マツキヨココカラ(3088) や ウエルシアHD(3141) といった競合他社、さらには 食品スーパー まで含めた業界全体の構造について、決算書の数字からデバッグ(分析)し直してみました。

すると、同じ「小売業」に見えても、各社が全く異なる変数をチューニングして戦っていることが数値レベルで見えてきました。

比較のための「3つの変数」定義(ソースコード)

ビジネスモデルを理解するには、漫然と数字を見るのではなく、以下の3つの指標を計算する必要があります。多くの数字を見るのは大変なので小売のヨコヨコ比較に使ってる3つに絞ってます。これらは決算書(PL/BS)からデータを取得し、簡単なスクリプト(計算式)を組むだけで算出できます。

① 粗利益率(売上総利益率)

商売そのものの「付加価値」です。

Python

# 粗利益率の計算式

# 「売上高」から「売上原価」を引いたものが「売上総利益(粗利)」

粗利益率 = (売上高 - 売上原価) / 売上高

# 意味:

# 高い -> 高付加価値モデル(化粧品、調剤など)

# 低い -> 薄利多売モデル(食品、ディスカウントなど)② 営業利益率

最終的なビジネスの「効率」です。

Python

# 営業利益率の計算式

# 「営業利益」は本業の儲け(粗利から販管費を引いたもの)

営業利益率 = 営業利益 / 売上高

# 意味:

# 高い -> コスト管理が優秀、または高粗利で余裕がある

# 低い -> コストが重い、または戦略的に利益を削っている

③ 在庫回転率(棚卸資産回転率)

ここが最重要です。商品が売れる「スピード」です。

決算書に直接「回転率」は書いていないため、貸借対照表(B/S)から「平均在庫金額」を算出して計算します。

Python

# 在庫回転率の計算式

# 分子には「売上高」ではなく「売上原価」を使うのが一般的(より正確なため)

# Step 1: 平均在庫金額を計算

# 貸借対照表の「商品」または「棚卸資産」の数字を使います。

# 「前期(1年前)」と「当期(今回)」の平均をとることで、季節変動などのノイズを均します。

平均在庫金額 = (前期の_商品在庫 + 当期の_商品在庫) / 2

# Step 2: 回転率を計算

# 損益計算書の「売上原価」を、平均在庫で割ります。

在庫回転率 = 売上原価 / 平均在庫金額

# 意味:

# 高い(12回以上)-> スーパー並みの速度。現金化が早い。

# 低い(6回以下) -> 在庫リスクが低いが、現金化は遅い。

ドラッグストア5社 スペック比較テーブル

上記の計算式を使って、直近の決算トレンドを基に算出した各社のスペック表です。

| 企業名 | ① 粗利益率(付加価値) | ② 在庫回転率(スピード) | ③ 営業利益率(最終効率) |

| マツキヨココカラ(3088) | 約 34% (高) | 約 6回/年 (低) | 約 7.5% (高) |

| スギHD(7649) | 約 30% (中高) | 約 7回/年 (中) | 約 4.5% (中) |

| ウエルシアHD(3141) | 約 30% (中高) | 約 7回/年 (中) | 約 2.8% (低) |

| サンドラッグ(9989) | 約 28% (中) | 約 8回/年 (中高) | 約 6.0% (高) |

| コスモス薬品(3349) | 約 19% (低) | 約 12回/年 (超高速) | 約 3.5% (低) |

コスモス薬品(3349) vs スーパーマーケット

上記の表で、コスモス薬品(3349) の「回転率 12回」はドラッグストア界では異常値です。

これだけでもいいのですが、より解像度を上げるため、回転率勝負の本職の「食品スーパー」と比較するとどうなのでしょうか?

関東の最強スーパー ヤオコー(8279) と、高効率経営で知られる 神戸物産(3038) を比較対象(ベンチマーク)に追加してみます。

| 企業名 | 在庫回転率(スピード) | 特徴 |

| ヤオコー(8279) (食品スーパー) | 約 18〜20回/年 | 【生鮮のプロ】 肉・魚・惣菜がメインのため、数日で売り切る必要がある。回転は爆速。 |

| コスモス薬品(3349) | 約 12回/年 | 【加工食品のプロ】 生鮮はやらない。賞味期限の長い食品メインのため、スーパーよりは遅い。 |

| 神戸物産(3038) (業務スーパー) | 約 10〜12回/年 | 【冷凍・保存食のプロ】 冷凍食品や輸入品がメイン。構造はコスモスに非常に近い。 |

| マツキヨココカラ(3088) | 約 6回/年 | 【化粧品・薬】 使用期限が長いため、在庫リスクは低いが回転は遅い。 |

ドラッグストアとスーパーの「隙間」

この比較から、各社のポジショニングが明確になります。何もやらない状態の解像度からみると段違いです。初めてお家に地デジが来たかのようです。

- ヤオコー(8279): 生鮮食品という「足の速い」商品を扱うため、廃棄ロス(Loss)のリスクが高いが、来店頻度は最強。

- マツキヨココカラ(3088): 薬や化粧品という「腐らない」商品を扱うため、在庫リスクは低いが、来店頻度は低い。

- コスモス薬品(3349): その中間。「生鮮食品の廃棄リスク」は負わずに、「ドラッグストアより高い来店頻度」を実現するスイートスポット(加工食品・日配品)を攻略している。

数値でわかる「戦略の分岐点」

改めてドラッグスと業界全体を見渡すと、大きく「2つの方向」へ進化(分岐)していることが分かります。

方向性A:粗利益率を高める「マツキヨ・スギ」ルート

「回転率はそこそこでいいから、1個あたりの粗利(マージン)を厚くする」戦略です。

- マツキヨココカラ(3088) は「化粧品・PB」というブランド力で。

- スギHD(7649) は「調剤」という医療技術で。それぞれの強みを活かして「高くても売れる(選ばれる)」状態を作り出し、利益率を高めています。

方向性B:在庫回転率を高める「コスモス」ルート

「粗利はスカスカでいいから、とにかく商品を回転させて現金を回す」戦略です。

- コスモス薬品(3349) は「食品」を撒き餌にして、地域の生活インフラになることで、薄い利益を回数でカバーしています。

こうして決算書の解像度を上げていくと、一時的なノイズに惑わされなくなります。

「営業利益率が高いマツキヨが偉くて、低いコスモスが劣っている」

そんな短絡的な勝ち負けではなく、それぞれが全く別の山を登っていること、そしてコスモス薬品が「スーパーとドラッグストアのいいとこ取り」をするために、あえて今のスペック(仕様)を選んでいることが理解できるようになります。

私たち投資家が、企業の内部すべての変数を把握することは不可能です。

しかし、こうして同業他社や隣接業界(スーパー)との比較を通じてデバッグしていくと、無機質な数字の向こう側に、企業独自の「一筋のストーリー」が透けて見える瞬間があります。

そのストーリーが、現在の株価ですでに評価されているのか、それともまだ市場が気づいていない「バグ(過小評価)」なのか。

自分なりの仮説とストーリーを持って市場と向き合う。それこそが、私がバリュー投資を長く楽しめている理由なのだと思います。