セブン&アイ(3382)構造改革が順調の減収増益決算

構造改革が順調であることが良く分かった。本日発表されたセブン&アイ・ホールディングス(3382)の決算は、事前に掲げていたシナリオを、淡々と、しかし確実に実行という報告という決算でした。

「2,000億円」の意味:構造改革の果実

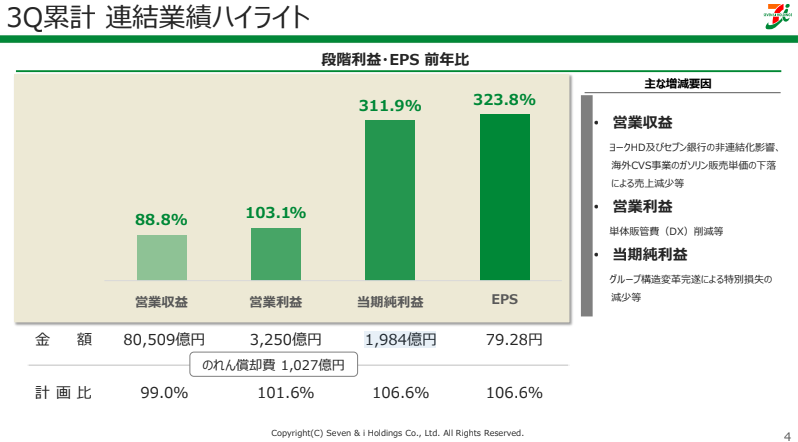

まず、数字の確認です。 第3四半期累計の純利益は1,984億円(前年同期比 211.9%増)。約3倍に跳ね上がりました。前回決算から3倍近くに上がっていたので今更なのですが、改めて対策年度比を見ると改めて鮮明です。

これは、「スーパー事業」や「銀行事業」の非連結化を断行した結果です。 これまで「コングロマリット・ディスカウント(複合企業の低評価)」として重荷になっていた部分を切り離した瞬間、本来持っていた収益力がバネのように弾けたし、問題なく進んでいることが確認できたというところですね。

利益以上の還元・「CVS専業」としての覚悟

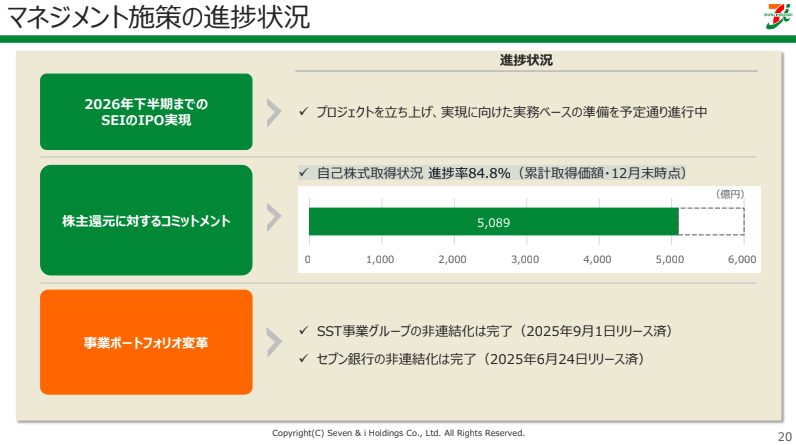

昨年からセブン&アイが実行した自社株買いは累計約5,089億円。これは昨年4月から始まったものですが順調に買いが進んでいます。発表された当時、時価総額の15%を超える自社株買いだったので話題が大きかったのですが、こちらも順調です。

この5,000億円という数字は、東証プライムの多くの上場企業の時価総額そのものを上回る規模です。昨日同じく決算のドーン(2303)の自社株買いが2億円でしたね。次元が違います。

強みのあるコンビニで北米や世界の市場を取りに行く。 かつての「イトーヨカドー」はもういません。ここにいるのは、株主資本主義を徹底的に理解し、実行する「グローバル・リテーラー」に見えます。(少なくとも資料では。)

世界で戦うのは素晴らしい。でも、少年ジャンプを買いに行った私の好きな『セブンイレブン』のフツーさは、この筋肉質な数字からは感じられない。それが少し寂しいのは、私が古い人間なのでしょうか。

セブン&アイ(3382) DCF法による理論株価試算

あまりサプライズなく順調なのであまり面白みないでが、最後に決算出るたびにいい感じに惰性でやれている理論株価を出して終わりにしたいと思います。

前提条件(2026年1月時点)

- ベース利益

- 親会社株主に帰属する当期純利益 2,700億円(会社予想)※構造改革後の「稼ぐ力」のベースとして採用。

- 割引率 (WACC/株主資本コスト)

- 6.0%

- 安定したCVS事業が主体のため、リスクプレミアムは低めに設定。

- 発行済株式数

- 23.8億株

- 5,000億円規模の自社株買い(約2.2億株相当の消却)を反映し、分母を圧縮。

試算結果

| シナリオ | 理論株価 | 現在値との乖離 | 想定する状況 |

| 強気 (Bull) | 3,310円 | +48% | 北米IPO成功、CVS事業の成長加速(年率5%成長)、更なる還元 |

| 基本 (Base) | 2,506円 | +12% | 会社計画(純利益2,700億円)を維持し、安定成長(年率3%) |

| 現在株価 | 2,240円 | – | (2026/1/7 参考値) |

| 弱気 (Bear) | 1,793円 | -20% | 消費減速で成長鈍化(年率1%)、北米再編の遅れ |

計算ロジック:「分母」と「分子」の同時改善

今回の試算で、DCFの式の「上」と「下」が同時に良くなっています。

- 分子(企業価値)の増加

- 不採算・低収益事業(スーパー等)を切り離し、高収益なCVS事業に集中したことで、将来のキャッシュフローの質と成長率(g)が向上しました。これにより、事業価値の総額が押し上げられています。

- 分母(株式数)の減少

- 5,000億円という巨額の自社株買いにより、発行済株式数が約8〜9%減少(推定)。これにより、1株あたりの価値(EPS)が物理的に跳ね上がっています。

決算日の株価(2,240円)は、Baseシナリオ(2,506円)と比べてもまだ割安圏にあります。

市場は「構造改革の成果」を好感しつつも、北米経済の先行きに対して、まだ少し慎重な姿勢(ディスカウント)を残しているとも取れると思います。